Les points clés

- Valorisation du bien : Rénovations ciblées (cuisine, salle de bain) augmentent son attractivité et son prix.

- Amélioration du confort : Des espaces modernisés améliorent la qualité de vie.

- Mise aux normes : Respect des réglementations énergétiques pour réduire les coûts et séduire les acheteurs.

- Budget et planification : Définir un budget réaliste, prévoir une marge pour les imprévus et prioriser les travaux.

- Optimisation intérieure : Moderniser les pièces clés, améliorer l’isolation, exploiter les espaces inutilisés.

- Impact extérieur : Soigner la façade, le jardin et les accès pour renforcer l’attrait.

- Éviter les erreurs : Éviter les rénovations trop personnelles, respecter les normes, et bien gérer les coûts.

Pourquoi rembourser son prêt par anticipation ? Avantages et inconvénients

Les avantages

- Rembourser votre prêt plus rapidement

- Réduire les frais d’intérêt au fil du temps en raison de la diminution du nombre de paiements.

- Diminuer votre taux d’endettement pour vos futurs prêts.

- Offrir une certaine souplesse financière en cas de besoin inattendu de liquidités.

Les inconvénients

- Entraîner des frais ou des pénalités supplémentaires, tels que des frais de remboursement anticipé de la part de la banque.

- Réduire les liquidités, car les fonds qui auraient pu être investis ailleurs sont désormais consacrés au remboursement du bien immobilier.

- Cela peut ne pas être avantageux en fonction du taux d’intérêt obtenu au moment de la contraction du prêt immobilier.

Parole de courtier : il faut environ 0.50 à 0.7% en moins pour que cela devienne intéressant.

Exemple: si le taux de base est de 4% il faudrait du 3.5% ou moins. Pour accéder au meilleur taux du marché, passez par un courtier Aeconomia.

Nos courtiers sont à vos côtés pour votre projet immo

Laissez Aeconomia vous accompagner dans la réussite de votre projet immobilier du début à la fin.

Prenez rendez-vous gratuitement avec nos courtiers et faites le premier pas vers la réalisation de vos projets avec assurance et sérénité.

Quand peut-on envisager de rembourser par anticipation son crédit immobilier ?

- Lorsque les taux d’intérêt sont bas et que vous pouvez obtenir un meilleur taux que celui que vous avez actuellement.

- Lorsque vous disposez de liquidités supplémentaires inattendues (héritage, prime, etc.).

- Si le remboursement du prêt immobilier permet de réduire votre taux d’endettement pour effectuer un crédit supplémentaire ou d’autres opportunités financières.

- Si le remboursement anticipé permet de réduire le coût total de votre prêt au fil du temps, il peut être intéressant de l’envisager.

Toutefois, certains facteurs doivent être pris en compte avant de décider si le remboursement anticipé vous convient :

- Les conditions de votre contrat de prêt actuel : Assurez-vous que le remboursement anticipé n’entraînera pas de pénalités ou de frais prévus dans votre contrat.

- Votre situation financière actuelle : Considérez le montant de votre prêt le taux d’intérêt, les modalités de paiement ainsi que le capital restant dû.

- Vos options d’investissement actuelles : Comparez l’argent que vous pouvez économiser en remboursant votre prêt par anticipation à ce que vous pourriez gagner avec d’autres investissements.

Miser un sur remboursement anticipé total ou partiel ?

Le remboursement anticipé intégral vous permet de vous débarrasser plus rapidement de vos dettes, contrairement au remboursement anticipé partiel, qui ne fait que réduire la durée totale du prêt.

Le remboursement anticipé partiel peut convenir si vous disposez de fonds limités ou si votre contrat comporte des restrictions qui limitent les remboursements anticipés complets.

Pour résumer, tout dépend de votre situation financière et personnelle (fonctionnaire, profession libérale…) et du montant que vous pouvez consacrer au remboursement anticipé.

Quels sont les frais de remboursement anticipé ? Comment les calculer ? Attention aux pénalités

Avant de prendre une décision concernant le remboursement anticipé de votre prêt, il est important de vérifier s’il y a des frais liés à cette action. Ensuite, vous devez vous adresser à votre banque ou votre courtier.

Si le remboursement anticipé est autorisé, l’emprunteur devra payer certains frais à la banque. Les frais de remboursement anticipé ont été définis par le législateur de la manière suivante :

- 3 % du montant du capital restant dû ;

- Le calcul des intérêts du prêt, remboursé sur une période de 6 mois, se fera en se basant sur le taux moyen du prêt.

Une fois que les deux frais ont été calculés, l’emprunteur devra payer le plus bas. Ces informations doivent être clairement indiquées dans le contrat et peuvent être négociées.

Avant de signer, vous pouvez demander à votre banquier de réduire les frais de remboursement anticipé du prêt immobilier. Il est important de savoir que la banque peut refuser un remboursement anticipé uniquement si le montant restant dû est inférieur à 10 % du capital emprunté. Cette condition doit être prise en compte en cas de vente d’un bien immobilier.

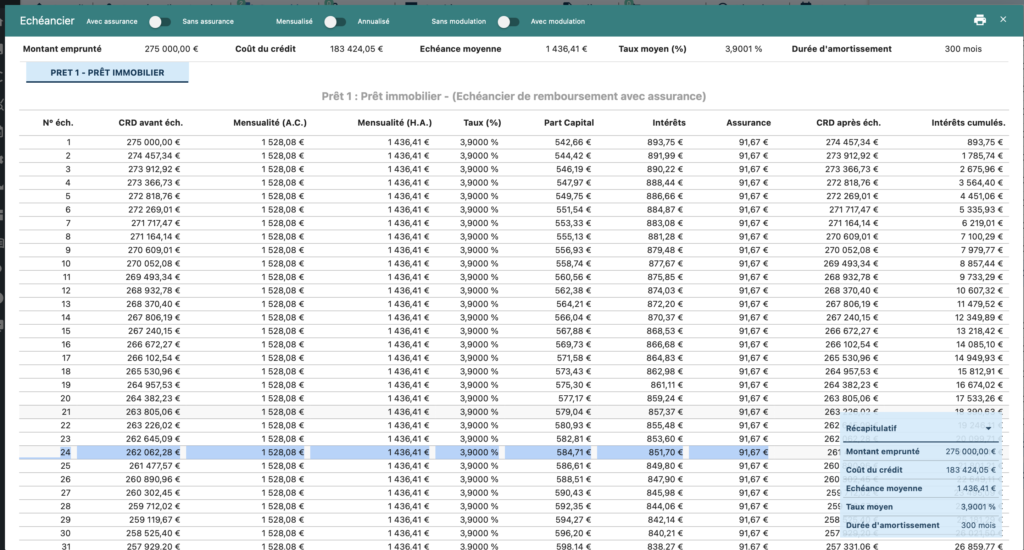

Exemple des gains réalisés en utilisant son épargne pour réduire son prêt

Si vous rachetez dans 2 ans : le montant à ré-emprunter s’élèvera à 262 062,28 €.

- Frais de dossier de 500 €

- Frais de courtier de 2000 €

- Une pénalité de 5110,2 € correspondant à 6 mois d’intérêts

- Frais de garantie de 2500 €.

Le nouveau taux d’emprunt sera de 3%. Le montant total à réemprunter sur la même durée sera de 272 172,48 €, soit une augmentation de 10 000 €. Sans assurance, la mensualité passera de 1425 € à 1366 €. En tout, vous paierez 16284€ en frais sur la durée de 276 mois. Notez que, en moyenne, les propriétaires déménagent tous les 7 à 8 ans pour des biens anciens et tous les 10 à 12 ans pour des biens neufs.

Il est important de prendre en compte que dans ce scénario, il faudra réemprunter 10 000 € au moment de racheter votre prêt, ce qui signifie que malgré l’économie mensuelle, cette opération pourrait ne pas être rentable. De plus, veuillez noter que les intérêts sont dégressifs, donc plus vous tardez à racheter le prêt, moins cela peut être avantageux.

Crédit de base :

- Couple de 40 ans

- Sans courtier

- Prix du bien : 250K

- Notaire : 20K

- Courtage : 0

- Frais de garantie : 2.5K

- Frais de dossier en banque : 500€

- Montant total à financier : 273K

- Taux d’emprunt : 3.90%

- Taux d’assurance : 0.35% / personne soit 0.70% à deux.

- Mensualité hors assurance : 1425€

- Mensualité avec assurance 1585€

- Taux d’usure à ne pas dépasser sur 25 ans : 5.09% en Juillet

- Taux d’usure sur le montage : 5.16% = le dossier ne passe pas

Rachat dans deux ans

nous en serons là :

- Capital à ré-emprunter: 262 062.28€

- Frais de dossier: 500€

- Courtier 2 000€

- pénalité: (6 mois d’intérêts) 851,70*6= 5110.2€

- Frais de garantie: 2 500€

- nouveau taux d’emprunt: 3%

- Montant total à réemprunter sur la même durée 272 172,48€ (soit 10k de plus)

- la mensualité passerait de 1425€ sans assurance à 1366€ sans assurance

- 59*276 mois= 16 284€ sur le coût total.

Attention cependant, en moyenne un propriétaire déménage tous les 7/8 ans sur de l’ancien et 10/12 ans sur du neuf. Il faut bien prendre en compte que dans ce schéma il y a 10k€ à réemprunter au moment du rachat, malgré l’économie mensuel l’opérations pourrait ne pas être si rentable..

Attention aussi, les intérêts sont dégressif, donc plus on tarde à racheter le prêt moins cela peut etre interessant.

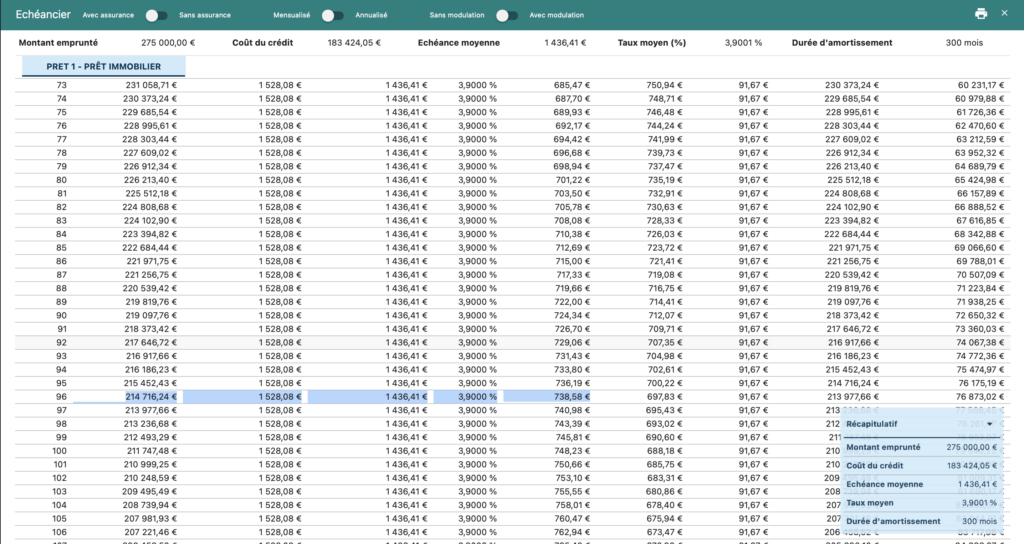

Même exemple en rachetant au bout de huit ans :

- Capital à ré-emprunter: 214716.24€

- Frais de dossier: 500€

- Courtier 2 000€

- pénalités: (6 mois d’intérêts) 738.58*6= 4 431.48€

- Frais de garantie: 2 500€

- nouveau taux d’emprunt: 3%

Montant total à réemprunter sur la même durée 224 147.72€ (soit 10k de plus encore), la mensualité passerait de 1 425€ sans assurance à 1 404€ sans assurance alors que sur l’exemple du dessus nous étions à 1 366€.

Notes :

Plutôt que de racheter le prêt à la concurrence, il peut-être plus intéressant de simplement renégocier son crédit en interne. Parlez-en à votre courtier pour faire les bons calculs et éventuellement éviter pas mal de frais.

- Le capital à ré-emprunter sera de 214716,24 euros.

- Des frais de dossier de 500 euros seront appliqués.

- Un courtier prendra des frais de 2000 euros.

- Des pénalités de remboursement anticipé d’un montant de 4431,48 euros (correspondant à 6 mois d’intérêts) seront également à payer.

- Des frais de garantie de 2500 euros seront inclus.

- Le nouveau taux d’emprunt sera de 3%.

Le montant total à emprunter sur la même durée s’élève à 224 147,72 €, soit une augmentation de 10 000 € par rapport à notre précédent exemple. La mensualité s’élèverait à 1404 € sans assurance, ce qui est légèrement inférieur au montant de 1425 € sans assurance de notre premier exemple.

Cependant, il est important de noter qu’il pourrait être plus avantageux de renégocier votre prêt actuel plutôt que de le prendre chez un concurrent. Discutez avec votre courtier pour effectuer les calculs appropriés et éviter des frais inutiles.

Les clauses particulières présentes sur les contrats de prêt immobilier

Certaines banques incluent des clauses dans leurs contrats de prêt qui peuvent limiter ou empêcher le remboursement anticipé. Il peut s’agir de restrictions sur le montant des paiements supplémentaires qui peuvent être effectués chaque mois, ou d’une pénalité pour le remboursement de votre prêt avant son terme.

Il est important de lire tous les petits caractères et de comprendre les répercussions qu’un remboursement anticipé pourrait avoir sur votre prêt. Ainsi, vous saurez exactement à quoi vous attendre lorsque vous prendrez la décision de rembourser votre prêt par anticipation.

Dans certains cas, il est possible de négocier avec sa banque s’il n’est pas disposé à accepter un remboursement anticipé intégral sans pénalité.

La démarche à suivre : passer par un courtier

Si vous décidez de rembourser votre prêt par anticipation, il est préférable de faire appel à un courtier. Un bon courtier peut vous aider à trouver la meilleure offre et à minimiser les coûts éventuels. Cela tombe bien, notre réputation est excellente.

Nous évaluerons votre budget et vous conseillerons sur la meilleure façon de rembourser votre prêt. Nous pourrons également vous indiquer s’il existe des restrictions ou des clauses spéciales dans votre contrat qui pourraient affecter votre capacité à rembourser le prêt de manière anticipée.

En suivant ses conseils et en agissant rapidement, vous pouvez économiser de l’argent en remboursant votre dette plus tôt que prévu. Chez Aeconomia nos courtiers sont disponibles 6/7 jours, de 9h à 21h. Profitez-en, les conseils sont gratuits !